| 01 | 02 | 03 | 04 | 05 | 06 | 07 | 08 | 09 | 10 |

| 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 |

| 21 | 22 | 23 | 24 | 25 | 26 | 27 | 28 | 29 | 30 |

| 31 | 32 | 33 | 34 | 35 | 36 | 37 | 38 | 39 | 40 |

| 41 | 42 | 43 | 44 | 45 | 46 | 47 | 48 | 49 | 50 |

| 51 | 52 | 53 | 54 | 55 | 56 | 57 | 58 | 59 | 60 |

| 61 | 62 | 63 | 64 | 65 | 66 | 67 | 68 | 69 | 70 |

| 71 | 72 | 73 | 74 | 75 | 76 | 77 | 78 | 79 | 80 |

| 81 | 82 | 83 | 84 | 85 | 86 | 87 | 88 | 89 | 90 |

| 91 | 92 | 93 | 94 | 95 | 96 | 97 | |||

Информационные источники для ВЭД |

|

|

|

|

|

|

Таможенные справочники |

|

Для участников ВЭД

|

Мировой рынок

Мировое производство стали в августе текущего года (по 64 странам, включая Китай) упало до 124,6 млн. тонн против 129,8 млн. тонн в мае 2011 г. . По сравнению с предыдущим месяцем выплавка металла снизилась на 2,3%, при этом падение объемов наблюдается третий месяц подряд. Даже в Китае в августе 2011 г. выплавка сырой стали сократилась по сравнению с июлем на 0,9%.

Ряд экспертов связывают спад в черной металлургии с действием сезонных факторов, в частности, с традиционным летним снижением спроса на сталь в США и Европе. Большинство специалистов, однако, считают очевидным наличие объективных причин стагнации в мировой сталелитейной отрасли. Это – снижение экономической активности, падение спроса в связи с перепроизводством, структурные дисбалансы .

Мировые цены на сырье и готовый прокат в третьем квартале текущего года находились или в русле понижательного, или стагнируещего тренда. Так, спотовые цены на железную руду, согласно The Steel Index, снизились на середину сентября до 179,4 долл. за тонну, согласно индексу Platt – оставались неизменными в последний месяц на уровне 181,75долл. за тонну. Китайские потребители ЖРС считают, что в IV квартале цены могут также не вырасти сверх данного уровня.

На рынке лома в последнее время - относительное затишье. Спрос сократился в связи с тем, что многие прокатные заводы в различных регионах мира в августе приостановили работу, чтобы избежать перепроизводства. Тем не менее, американские трейдерские компании в начале августа подняли закупочные цены на $10 за т, готовясь к новому подъему, который ожидается в сентябре.

Турецкие компании в конце июля – начале августа совершали спорадические сделки, которых оказалось достаточно, чтобы поддержать стабильный уровень котировок. Стоимость американского и европейского материала HMS № 1&2 (80:20) неизменно держится на отметке около 470 долл. за тонну CFR, российский А3 котируется, в среднем, на 5-10 долл. за тонну ниже.

Постоянными с середины июля остаются также цены на металлолом в Азии. Американский материал HMS № 1&2 (80:20) в контейнерах поставляется в страны региона по $470-480 за тонну CFR, а при крупнотоннажных поставках цены достигают $490-500 за т CFR.

Мировой рынок проката и заготовки большую часть июля и августа характеризовался относительно низкой активностью. Цена на слябы снизилась в июле до 615-630 долл. за тонну FOB Черное море. В августе рынок, пройдя крайнюю точку спада, начал проявлять определенные признаки жизни в связи с пополнением запасов, что позволило продавцам вернуть цены в интервал 650-670 долл. за тонну.

Спрос на конструкционную и специальную сталь медленно увеличивается. В августе котировки на арматуру были равны 635 долл. за тонну, оцинкованный лист– 1000 долл. за тонну, катанку –741 долл. за тонну.

Российский рынок

Следует констатировать, что в последнее время ситуация на российском рынке готового проката черного металла изменилась существенным образом. Россия вынуждена снизить экспорт готового проката, несмотря на наличие объективных предпосылок для дальнейшего развития этого сегмента рынка. Это в свою очередь негативно повлияло на рост производства в целом. Так, в августе 2011 г. объем производства стали снизился на 1,7% по сравнению с июлем. Пик производства был достигнут в марте — 6,16 млн. тонн, затем в течение трех месяцев наблюдалось постепенное снижение. Компании объясняют это сезонным фактором, но эксперты опасаются, что данная ситуация может затянуться из-за замедления темпов роста европейской экономики, в результате чего российские металлурги ощутили падение спроса на ключевых для себя экспортных рынках.

ЖРС

Рынок железорудного сырья в текущем году характеризовался стабильностью. Производство концентрата железорудного в январе-июле 2011 г составило 59,5 млн.т. или 107,9% к январю-июлю 2010 г. Производство окатышей железорудных достигло 22,3 млн.т. или 104,0% к соответствующему периоду прошлого года.

Практически все российские холдинги полностью обеспечены железорудным сырьем. Исключение составляют ОАО «Мечел» и ОАО «Магнитогорский металлургический комбинат». При этом у ОАО ««Магнитогорский металлургический комбинат» заключен долгосрочный контракт с компанией ENRC (Евразийская Корпорация Природных Ресурсов, основные активы находятся в Республике Казахстан) на поставку железорудного производственное объединение, Республика Казахстан) – ближайшим производителем ЖРС.

Физический объем экспорта железной руды в январе-июне 2011 г. составил 12,3 млн. т (120,8% к соответствующему периоду прошлого года). Поставки железной руды и концентратов преимущественно осуществлялись в страны дальнего зарубежья.

Среднеконтрактная цена за январь - июнь 2011 г. составляла 110,6 долл. США/тонна против 66,9 долл. США/тонна в январе - июне 2010 г. - (темп роста - 165,2%).

Лом черных металлов

Ситуация на рынке лома черных металлов в текущем году складывалась неоднозначно из-за роста экспорта, в результате чего в некоторых регионах наблюдался дефицит.

По оценкам аналитиков METALRESEARCH, в 2011 году объем потребления ломов черных металлов в России прогнозируется в размере 22 – 23 млн. тонн. Основными покупателями ломов черных металлов являются крупнейшие металлургические предприятия страны - Северсталь, с долей в общих объемах потребления 16,3%, ОАО «ММК», ОАО «НСММЗ», ОАО «НЛМК», ОАО «ЗСМК», ОАО «ОМК-Сталь».

Объем экспорта в январе-августе текущего года лома черных металлов составил 3 560,2 тыс. тонн, увеличились по сравнению с аналогичным периодом прошлого года на 12%.

Прокат черных металлов

Внутренний спрос в июле-августе находился в традиционном сезонном пике – максимальную активность проявляли строительные рынки. При этом, однако, имели место сбои с отгрузками отдельных видов проката, в том числе, арматуры. В январе-августе производство проката составило 39 455 тыс. тонн, увеличившись по сравнению с аналогичным периодом прошлого года на 4,3%. При этом экспорт проката сократился на 22%, а импорт увеличился на 16,3%. В результате доля экспорта в производстве снизилась с 53,8% до 40,3%.

Существенно – на 30% в годовом измерении возросли цены производителей проката.

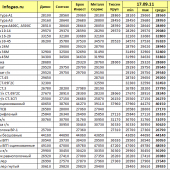

По данным портала infogeo.ru/metalls, средние цены в рублях в прайс-листах крупнейших поставщиков проката в сентябре 2011 г. приведены в таблице ниже.

* - приводимые цены определены как среднеарифметические по прайс-листам указанных организаций

** - цены приводятся без обязательств организаций продавать продукцию по указанным ценам

*** - конечные цены организаций могут отличаться от приводимых

**** - цены даны в руб/тн с учетом НДС, если не указано иное

Особенно негативно снижение экспортного спроса повлияло на рынок сортового проката - при росте его производства на 15,6%, объем экспорта сократился на 25%.

В трубной отрасли ситуация также была не слишком благоприятной. Несмотря на то, что объем производства труб в январе-августе в годовом измерении увеличился на 21,4%, импорт возрос на 80,4%, тогда как экспорт фактически остался на уровне прошлого года. Очевидно, что данная ситуация вызвана высокой ценовой конкурентоспособностью импортных труб по сравнению с отечественными. Так, средняя контрактная цена импортных труб в январе-августе 2011 г. была равна 1 532,82 долл./тонна, тогда как цена российских производителей - 1 602,80 долл./тонна.

Обращает на себя внимание, в частности, разница между импортными ценами украинских труб – 1 238,62 долл./тонн против российских труб - 1 602,80 долл./тонна.

Следует вместе с тем отметить, что рост импорта был также вызван сохраняющимся дефицитом некоторых трубных сортаментов. В результате востребованы были как более конкурентные украинские трубы, а также менее конкурентные – китайские. Вместе с тем, в текущем году в адрес Газпрома отгружались и существенные объемы труб большого диаметра отечественного производства. Например, Трубная Металлургическая Компания (ТМК), один из крупнейших мировых производителей трубной продукции для нефтегазового комплекса, отгрузила бесшовные линейные трубы в адрес компании Газпром для обустройства морского подводного трубопровода Киринского газоконденсатного месторождения на шельфе о. Сахалин.

В поставку вошли бесшовные линейные трубы группы прочности Х65 (для наземной части трубопровода) и SMLS 450 FD (для подводной части) с наружным трехслойным полипропиленовым покрытием производства Таганрогского металлургического и Волжского трубного заводов.

Трубная продукция была предназначена для обустройства Киринского газоконденсатного месторождения, разрабатываемого Газпромом в рамках проекта «Сахалин-3» на Сахалинском шельфе Охотского моря. Киринское месторождение, начиная с 2014 года, станет одним из источников газа для газотранспортной системы «Сахалин - Хабаровск - Владивосток».

ТУ на бесшовные линейные трубы для Киринского месторождения были специально разработаны совместно с «Газпром ВНИИГАЗом» в соответствии с требованиями СТО Газпрома, существенно превышающими уровень требований международных стандартов для подводных трубопроводных систем, включая стандарт DNV-OS-F101.

Если заметили в тексте опечатку, выделите ее и нажмите Ctrl+Enter

Категория: Новости ВЭД